記帳代行【月500円~】全国対応|TMK記帳代行サービス

青色申告

青色申告は、個人事業主(フリーランス)が利用できる「税制上の優遇制度」です。

帳簿を正しく作成し、定められた方法で申告することで、税金を大きく節約することができます。

(青色申告は法人にも適用がありますが、このページでは個人事業主の場合についてご説明いたします。)

白色申告と比べると手間は増えますが、その分メリットが非常に大きく、個人事業主の約90%が青色申告を選択しています。

事業を継続するならら青色申告をおすすめいたします。

※1 複式簿記では補助簿(現金出納帳や預金出納帳)だけではなく主要簿(仕訳帳、総勘定元帳)を作成する必要があります。

特に総勘定元帳を手作業で作成することは非常に困難ですので、弥生会計などのソフトを購入するか税理士や記帳代行業者をご利用されることをおすすめいたします。

※2 簡易簿記(単式簿記)は、簡単な家計簿のような方法で収支を記録する方法です。

青色申告特別控除は経費ではなく所得控除というものになりますが、イメージとして経費が10~65万円増えるという認識で差し支えありません。

税金に換算すると(所得税は累進課税ですので所得額によって異なります)最低でも33,100円以上の節税になります。

事業を手伝ってくれる家族に支払う給与を、経費として計上できる制度です。

・15歳以上である

・事業に年間6ヵ月以上従事している

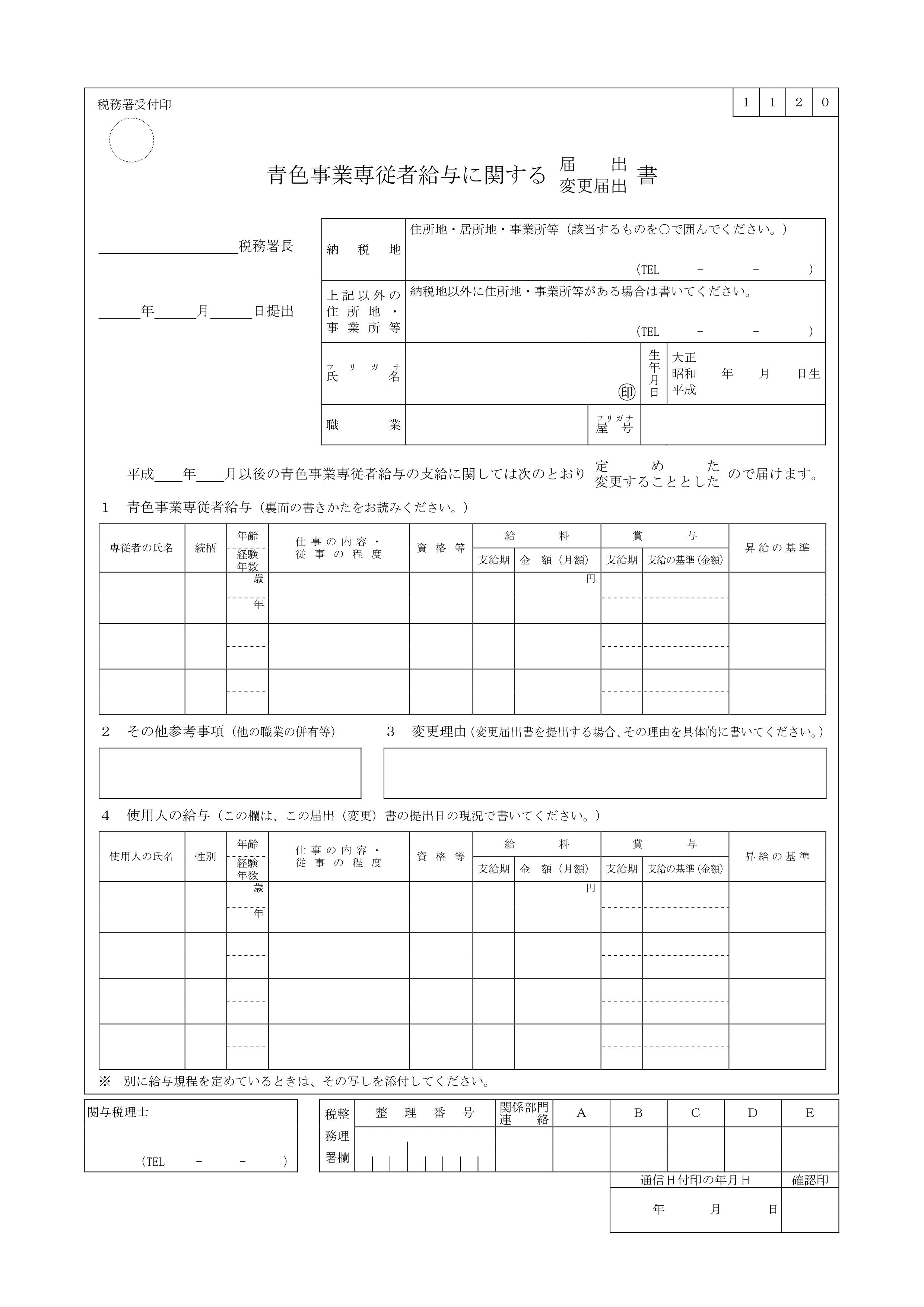

・税務署へ「青色事業専従者給与に関する届出書」を提出している

・給与額が適正な範囲である

・不動産所得の場合、事業的規模でなければ青色専従者控除は受けることができません。

専従者(生計を一にしている家族)に対して支払った給与を全額経費計上できます。

印刷用(PDF)はこちらをクリックしてください。

↓

青色事業専従者給与に関する届出書

翌年以降に黒字が出た場合、その赤字と相殺できるため、税金を大幅に抑えられます。

例)

2025年 所得△20万円(繰越 2025年△20万円)

2026年 所得△50万円(繰越 2025年△20万円+2026年△50万円 計△70万円)

2027年 所得120万円 →△70万円を相殺 →所得50万円

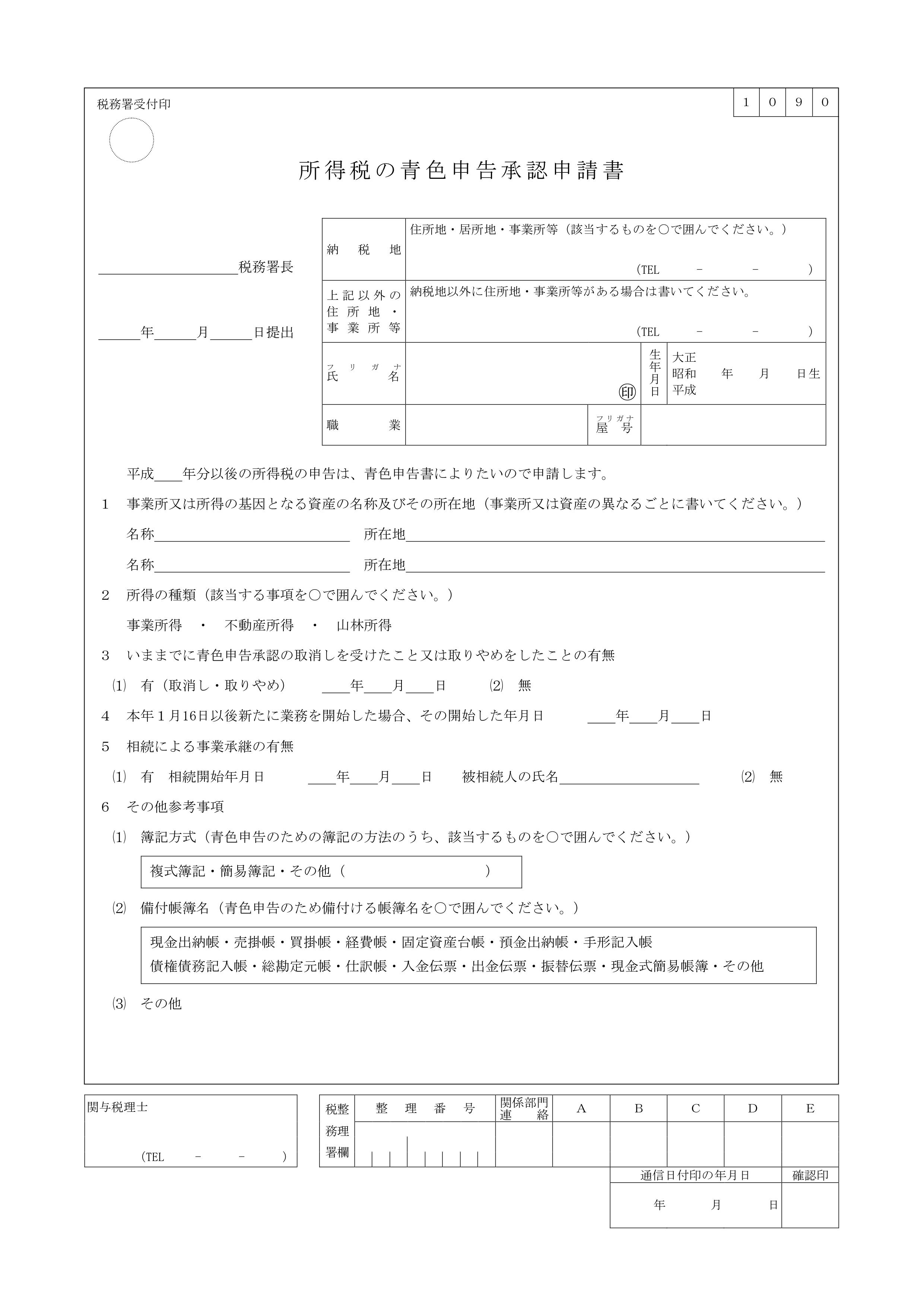

印刷用(PDF)はこちらをクリックしてください。

↓

所得税の青色申告承認申請書

帳簿を正しく作成し、定められた方法で申告することで、税金を大きく節約することができます。

(青色申告は法人にも適用がありますが、このページでは個人事業主の場合についてご説明いたします。)

白色申告と比べると手間は増えますが、その分メリットが非常に大きく、個人事業主の約90%が青色申告を選択しています。

事業を継続するならら青色申告をおすすめいたします。

青色申告のメリット

最大65万円の控除が受けられる(青色申告特別控除)

青色申告特別控除には65万円控除、55万円控除、10万円控除とがあります。|

控除額 |

主な条件 |

|---|---|

|

65万円 |

複式簿記※1+電子申告(e-Tax)+期限内申告 |

|

55万円 |

複式簿記※1+期限内申告 |

|

10万円 |

簡易簿記※2 または事業的規模でない不動産所得 |

特に総勘定元帳を手作業で作成することは非常に困難ですので、弥生会計などのソフトを購入するか税理士や記帳代行業者をご利用されることをおすすめいたします。

※2 簡易簿記(単式簿記)は、簡単な家計簿のような方法で収支を記録する方法です。

青色申告特別控除は経費ではなく所得控除というものになりますが、イメージとして経費が10~65万円増えるという認識で差し支えありません。

税金に換算すると(所得税は累進課税ですので所得額によって異なります)最低でも33,100円以上の節税になります。

家族への給与を経費にすることができる(青色専従者控除)

事業を手伝ってくれる家族に支払う給与を、経費として計上できる制度です。

適用要件

・生計を共にしている家族である・15歳以上である

・事業に年間6ヵ月以上従事している

・税務署へ「青色事業専従者給与に関する届出書」を提出している

・給与額が適正な範囲である

注意点

・青色専従者給与には配偶者控除や扶養控除が適用されません。・不動産所得の場合、事業的規模でなければ青色専従者控除は受けることができません。

適用を受ける方法

青色事業専従者給与に関する届出書を、申告をしようとする年の3月15日までに、所轄の税務署に提出する必要があります。専従者(生計を一にしている家族)に対して支払った給与を全額経費計上できます。

印刷用(PDF)はこちらをクリックしてください。

↓

青色事業専従者給与に関する届出書

赤字を翌年以降に繰り越せる(純損失の繰越控除)

事業が赤字になった年の損失を、最大3年間繰り越すことができます。翌年以降に黒字が出た場合、その赤字と相殺できるため、税金を大幅に抑えられます。

例)

2025年 所得△20万円(繰越 2025年△20万円)

2026年 所得△50万円(繰越 2025年△20万円+2026年△50万円 計△70万円)

2027年 所得120万円 →△70万円を相殺 →所得50万円

青色申告の適用を受ける方法

個人事業主が青色申告の適用を受けようとする場合、「所得税の青色申告承認申請書」をその青色申告の適用を受けようとする年の3月15日までに所轄の税務署に提出する必要があります。印刷用(PDF)はこちらをクリックしてください。

↓

所得税の青色申告承認申請書