確定申告

確定申告とは、1/1~12/31の所得や所得税を計算した確定申告書を税務署に提出し、納税(還付)を行う手続きのことを言います。

所得には給与所得(サラリーマン)、事業所得(商売)、不動産所得(賃貸収入)、農業所得(農家)、雑所得(年金等)、一時所得(競馬や宝くじ等)など様々な種類があります。

これらの所得を確定申告書上で計算し、所得税を算出します。

上記の所得がある人は必ず確定申告をしなければならない訳ではなく、例えば所得が給与所得だけであれば年末調整を行うだけで、確定申告をする必要はありません。

(給与所得だけでも確定申告が必要なケースがあります。下記「確定申告が必要な方」をご参照ください。)

※確定申告の特設ページで有益な情報も記載しておりますので、こちらもご覧ください。

⇒確定申告特集

確定申告が必要な方

給与がある場合

給与の年間収入が2,000万円以上。

給与所得者、かつ、給与・退職金以外の所得が20万円以上。

同時に二ヶ所以上から給与所得があり、主たる給与以外の給与所得の合計が20万円以上。

年の途中での退職などにより、年末調整をしていない。

給与がない場合

事業所得や不動産所得、農業所得などがある。

雑所得(年金等)や一時所得(競馬や保険の返戻金等)がある。

(公的年金等で収入が400万以下かつ他に収入がない方は、確定申告義務が免除されます。)

講演などにより副収入がある。

確定申告する事ができる方

雑損控除、医療費控除、寄付控除、住宅控除などを受けたい。

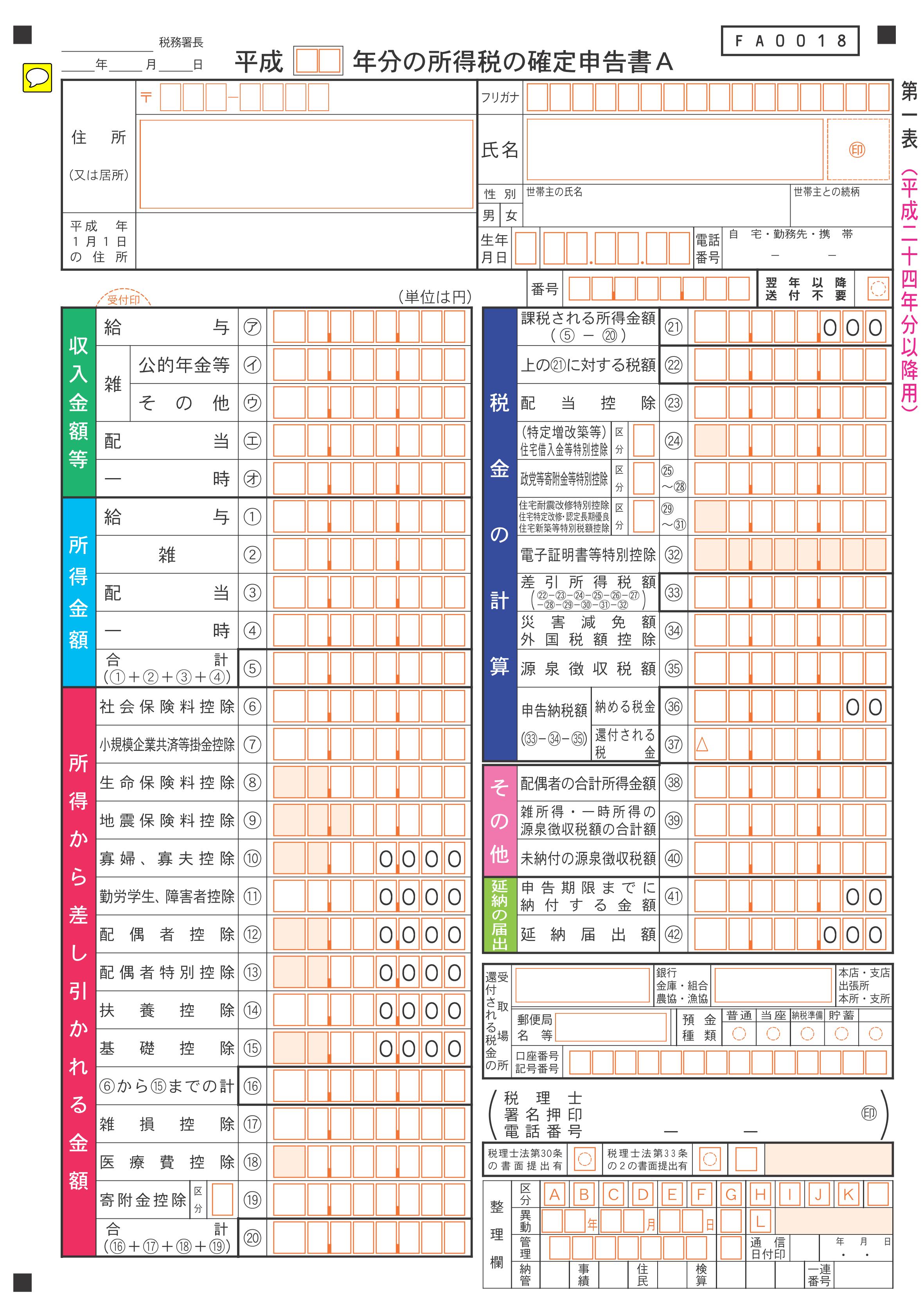

申告書の種類

確定申告書

印刷はこちら ⇒令和7年分確定申告書

所得の種類にかかわらず、どなたも使用できます。

申告書第三表

印刷はこちら ⇒第三表

土地建物や株式等を売却した、または、株の配当やFXでの売買をした方が使用します。

株やFXは赤字でも、申告すれば繰り越す(来年黒字が出た場合に相殺)ことができます。

申告書第四表

印刷はこちら ⇒第四表

所得金額が赤字の方が使用します。

その他の様式

印刷はこちら ⇒各種様式

添付書類一覧

必要に応じて、下記の書類を申告書に添付する必要があります。

なお、国民健康保険に関しては、添付書類はなく自己申告となっています。

源泉徴収票(給与、年金)

給与の源泉徴収票は、年末調整の後、会社から配布されます。

会社側には源泉徴収票を発行する義務がありますので、受け取っていない場合は、会社に請求しましょう。

年金の源泉徴収票は毎年1月下旬頃に、ハガキが発送されます。

国民年金の控除証明書(ハガキ)

毎年、前年の11月上旬頃発送されます。

生命保険会社の控除証明書(ハガキ)

保険会社にもよりますが、前年の9月~10月頃発送するケースが多いです。

損害保険会社の控除証明書(ハガキ)

保険会社にもよりますが、前年の9月~10月頃発送するケースが多いです。

小規模企業共済の控除証明書(ハガキ)

毎年、前年の11月上旬から順次発送されます。

医療費の領収書

ご自身で保管しておく必要があります。

寄付金の受領書

ご自身で保管しておく必要があります。

特定口座年間取引報告書

上場株式等の配当がある場合必要です。

その他

住宅ローン控除や、譲渡所得があった場合など申告内容によって必要になる書類は他にも多数あります。

ケース別 申告の概要と提出書類

- 同時に二ヶ所以上から給与収入がある。

- 土地または建物を売った。

- 医療費の支払いがあった。

- 住宅を購入した。

- 家賃収入がある。

- 農業収入がある。

- お店(個人事業)を経営している。

- 退職金をもらった。

- 競馬で大金が当たった。

- 生命保険などを解約して、収入があった。

- 年金収入がある。

- 盗難にあった。

- 水商売をしている。

同時に二ヶ所以上から給与収入がある。

概要

確定申告をする必要あります。

ただし、片方の給与所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

メインの職業を甲欄、サブの職業を乙欄といい、乙欄では多く源泉所得税が徴収されます。

そのため、確定申告をする事により、所得税の還付を受けるケースが多いです。

なお、該当するのは同時に二ヶ所以上収入があった場合であり、転職の場合は年末調整で済みますので、確定申告をする必要はありません。

提出書類

- 確定申告書

- それぞれの給与所得の源泉徴収票

- その他各種控除

土地または建物を売った。

概要

確定申告をする必要あります。

相続などで取得した土地または建物も該当します。

ただし、売却額から取得費(相続の場合は売却額の5%)等を引いた残額がマイナスの場合、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

土地または建物を売った場合は、譲渡所得に該当します。

提出書類

- 確定申告書

- 譲渡所得の内訳書

- 源泉徴収票

- その他各種控除

医療費の支払いがあった。

概要

確定申告をすることで税金が還付されます。

詳しくはこちらをご覧ください。 ⇒医療費控除

ただし、医療費の領収書の金額の合計が、10万円(所得が200万円以下の方は所得の5%)以上でないと、控除の対象となりません。

お手元の源泉徴収票の「源泉徴収税額」が、既に国に納めた税金であり、この金額が0円であると還付される税金がないので還付は受けられません。

提出書類

- 確定申告書

- 医療費控除の明細書

- 医療費の領収書

- 源泉徴収票

- その他各種控除

住宅を購入した。

概要

住宅ローンを組んで住宅を購入した場合、確定申告をすることで税金が還付されます。

購入した年のみ確定申告が必要で、翌年以降は年末調整で住宅控除を受けられます。

提出書類

- 確定申告書

- 住宅借入金等特別控除額の計算明細書

- 土地、建物の売買契約書の写し

- 土地、建物の登記簿謄本

- 工事があれば工事請負契約書の写し

- 住民票の写し

- 住宅借入金等の年末残高証明書

- その他各種控除

家賃収入がある。

概要

住宅や事務所、駐車場などの賃貸収入がある場合は確定申告をする必要があります。

家賃収入は不動産所得に該当します。

ただし、給与所得がある方は、不動産所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

提出書類

- 確定申告書

- 青色申告の場合⇒青色申告決算書(不動産用)

- 青色申告でない場合⇒収支内訳書(不動産用)

- その他各種控除

農業収入がある。

概要

確定申告をする必要があります。

農業収入は農業所得に該当します。

ただし、給与所得がある方は、農業所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

提出書類

- 確定申告書

- 青色申告の場合⇒青色申告決算書(農業用)

- 青色申告でない場合⇒収支内訳書(農業用)

- その他各種控除

お店(個人事業)を経営している。

概要

確定申告をする必要があります。

お店の収入は事業所得に該当します。

ただし、給与所得がある方は、事業所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

提出書類

- 確定申告書

- 青色申告の場合⇒青色申告決算書(一般用)

- 青色申告でない場合⇒収支内訳書(一般用)

- その他各種控除

退職金をもらった。

概要

退職金は分離課税といって、退職金を受け取った時点で清算済のため確定申告をする必要はありません。

ただし、他に医療費控除があったり、退職後に支払った年金や健康保険などの控除がある場合、確定申告をする事により税金が還付するケースがありますので、慎重な判断が必要です。

提出書類

- 確定申告書

- 源泉徴収票

- その他各種控除

競馬で大金が当たった。

概要

競馬や競艇などの払い戻し金は確定申告をする必要があります。

払い戻し金は一時所得に該当します。

ただし、給与所得がある方は、一時所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

50万円以上は申告する必要がないと書いてあるサイトも散見されますが、一時所得の計算上、50万円以下であれば税金が発生しないだけで、申告義務がない訳ではありません。

20万円以上の所得があれば申告義務がありますのでご注意ください。

また、宝くじやナンバーズなどの当選金は非課税所得のため、確定申告する必要はありません。

提出書類

- 確定申告書

- 源泉徴収票(給料所得があれば)

- その他各種控除

生命保険などを解約して、収入があった。

概要

確定申告をする必要があります。

保険などの解約返戻金は一時所得に該当します。

ただし、給与所得がある方は、一時所得が20万以下で、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

この場合の所得とは、(解約返戻金-必要経費-特別控除50万円)×1/2をいいます。

保険会社から届く返戻金のハガキに、解約返戻金の金額と必要経費の金額が記載されています。

提出書類

- 確定申告書

- 源泉徴収票(あれば)

- その他各種控除

年金収入がある。

概要

確定申告をする必要があります。

ただし、年金収入が400万円以下で、その他収入も20万円以下の場合は、確定申告をする必要はありません。

国民年金や厚生年金を公的年金、保険会社などからの年金を公的年金以外の年金といいます。

提出書類

- 確定申告書

- 源泉徴収票

- その他各種控除

盗難にあった。

概要

自分または扶養親族が盗難や天災、横領にあった場合は確定申告をすることができます。

ただし、該当するものは30万円以下の通常生活に必要な住宅、家具、衣類などで、事業用や、通常生活に必要でない宝石など30万円を超えるものは申告できません。

盗難や天災、横領は雑損控除に該当します。

また、還付される税金がない場合は還付を受けられません。

給与所得の場合は、お手元の源泉徴収票の「源泉徴収税額」が、既に国に納めた税金であり、この金額が0円であると還付される税金がないので還付は受けられません。

提出書類

- 確定申告書

- 源泉徴収票

- その他各種控除

水商売をしている。

概要

確定申告をする必要があります。

ただし、雇用契約である場合は年末調整で済みますので確定申告をする必要はありません。

提出書類

- 確定申告書

- その他各種控除

国内FXで利益または損失があった。

概要

利益が出ている場合は確定申告をする必要があります。

ただし、給与所得がある方で、国内FXの利益が20万以下、かつ、医療費控除など他の申告がない場合は、確定申告をする必要はありません。

国内FXで損失となった場合、確定申告を行うと他の「先物取引に係る雑所得等」と損益通算することができます。

損益通算してもなおマイナスになった場合は、翌年以降に損失を繰り越すことができます。

提出書類

- 確定申告書

- 先物取引に係る雑所得等の金額の計算明細書

- 所得税の確定申告書付表(先物取引に係る繰越損失用)※損失の場合のみ